25.06.2021

La 1 iulie 2021, statele membre UE trebuie să introducă modificări importante în legislația lor în impozitarea livrărilor de bunuri și servicii care sunt în general contractate online de către consumatorii finali (B2C) și trimise sau prestate de întreprinderi din alt stat membru sau țări terțe.

Fiecare operator implicat în lanțul de aprovizionare a comerțului electronic este afectat, de la vânzători online și platforme stabilite atât în UE, cât și în afara acesteia, până la curieri, brokeri vamali și administrații, iar consumatorii și experiența consumatorilor vor fi de asemenea afectati.

Aceste evoluții înseamnă că tranzacțiile de comerț electronic B2C vor fi supuse TVA la destinație, adică în statul membru de sosire a bunurilor sau în statul membru în care este rezident consumatorul. Regulile vizează depășirea barierelor administrative rezultate din înregistrările multiple și efectele denaturării pieței, procedând în felul următor:

- creșterea veniturilor fiscale pentru statele membre, reducerea pierderilor de colectare și combaterea fraudei comerciale transfrontaliere

- garantarea imparțialității deciziilor de cumpărare a consumatorilor, protejând astfel concurența dintre furnizorii din UE și din afara UE

- simplificarea normelor existente, prin reducerea sarcinilor administrative și a costurilor de gestionare a TVA pentru operatori

Gestionarea TVA aferentă tranzacțiilor de comerț electronic se va baza pe extinderea ghișeului unic (OSS), care urmează să devină procedura generală de gestionare și colectare a TVA la tranzacțiile de comerț electronic la nivelul UE. La fel, interfețele electronice care facilitează comerțul electronic (adică platformele / piețele) vor fi solicitate pentru a ajuta la colectarea, gestionarea și controlul TVA.

Prezentare generală a modificărilor

Modificările cheie pot fi rezumate după cum urmează:

- Pragurile existente pentru vânzările la distanță de bunuri în UE vor fi înlocuite cu un nou prag UE de 10.000 EUR. Sub acest prag, vânzările la distanță de bunuri în UE pot rămâne supuse TVA-ului în statul membru în care este stabilită persoana impozabilă.

- Se creează o nouă categorie de livrari de bunuri: vânzări la distanță de bunuri importate în loturi care nu depășesc 150 EUR.

- Importurile de loturi mici de până la 22 EUR nu vor mai fi scutite de TVA. Aceasta înseamnă că toate bunurile importate în UE vor face obiectul regimului TVA al UE.

Sunt implementate noi măsuri de conformitate cu TVA pentru a facilita raportarea operatorilor: vânzătorii online se pot înregistra într-un singur stat membru al UE pentru a declara și plăti TVA pentru toate vânzările la distanță de bunuri și livrările transfrontaliere de servicii către clienții din UE prin noul OSS. În plus, a fost creat un nou sistem special care acoperă importul de bunuri supuse unei tranzacții de vânzare la distanță și în loturi care nu depășesc 150 EUR pentru simplificarea declarării și plății TVA, și anume ghișeu unic de import (IOSS).

- Pentru companiile poștale și de curierat care facilitează plata TVA la import atunci când mărfurile sunt furnizate din afara UE, vor fi introduse noi măsuri de simplificare pentru vânzările la distanță ale mărfurilor importate în loturi care nu depășesc 150 EUR, în cazul în care nu este utilizat IOSS (regimuri speciale) ).

- În anumite circumstanțe, se consideră că platformele online care facilitează tranzacția de comerț electronic au primit și livrat singure bunurile în scopuri de TVA („furnizor considerat”). Acest lucru este indiferent dacă acestea au vreun titlu legal asupra bunurilor. Pentru acești operatori sunt introduse noi cerințe privind păstrarea evidenței bunurilor.

- Anumite obligații de facturare au fost modificate ca urmare a modificărilor menționate mai sus.

Vânzări la distanță

În prezent, vânzarea transfrontalieră de mărfuri la distanță către consumatorii din UE este impozabilă în țara de destinație numai dacă un anumit prag [1] este depășit și vânzătorul este responsabil sau facilitează în alt mod transportul. Acesta poate fi și cazul în care furnizorul optează pentru plata TVA în țara de destinație. În caz contrar, furnizarea menționată este impozabilă la origine.

Începând cu 1 iulie 2021, pragurile menționate nu vor fi aplicabile. Un prag uniform de 10.000 EUR va intra în vigoare. Prin urmare, furnizorul va percepe TVA acolo unde se află bunurile în cazul în care cifra de afaceri totală a valorii intracomunitare a vânzărilor la distanță și a anumitor servicii furnizate persoanelor fizice nu depășește 10.000 EUR într-un an fiscal. Noul regim de vânzări la distanță permite în continuare contribuabililor să opteze pentru a percepe TVA în statul membru de destinație.

Transportul mărfurilor și implicarea furnizorului (direct sau indirect) sunt esențiale pentru regulile de vânzare la distanță. Furnizorul va fi considerat ca fiind implicat în transport:

(a) dacă expedierea sau transportul mărfurilor este subcontractat de către furnizor către o terță parte care livrează bunurile către client

(b) dacă expedierea sau transportul mărfurilor este asigurat de o terță parte, dar furnizorul poartă responsabilitatea pentru livrare

(c) în cazul în care furnizorul facturează și încasează taxele de transport de la client și le trimite unui terț care va aranja expedierea sau transportul mărfurilor

(d) în cazul în care furnizorul promovează prin orice mijloace serviciile de livrare ale unei terțe părți către client, pune clientul și un terț în contact sau furnizează altfel unei terțe informații necesare livrării bunurilor către client

Aceste modificări asigură faptul că TVA rămâne de plătit în statul membru de destinație chiar și atunci când o entitate separată furnizează expedierea către client.

Cu toate acestea, mărfurile nu vor fi considerate ca fiind expediate sau transportate de către sau în numele furnizorului în cazul în care:

(a) clientul transportă singură marfa

(b) clientul aranjează livrarea bunurilor cu o terță persoană, iar furnizorul nu intervine direct sau indirect pentru a furniza sau a ajuta la organizarea expedierii sau transportului respectivelor bunuri

Noul OSS și IOSS

Regimul existent Mini One-Stop Shop (MOSS) [2] se extinde de la 1 iulie 2021 pentru toate serviciile furnizate clienților și vânzările la distanță de bunuri. Noul regim OSS le va permite companiilor să utilizeze un singur punct de contact pentru obligațiile de conformitate cu TVA, permițându-le să facă următoarele:

- sa se înregistreze pentru TVA online într-un singur stat membru pentru toate vânzările de bunuri la distanță intra-UE și pentru livrările de servicii B2C și astfel sa evite înregistrarea TVA în mai multe state membre

- să declare și să plătească TVA datorată pentru toate aceste livrări de bunuri și servicii într-o singură declarație trimestrială online

- să colaboreze cu administrația fiscală a propriului stat membru și în propria limbă, chiar și pentru tranzacții transfrontaliere

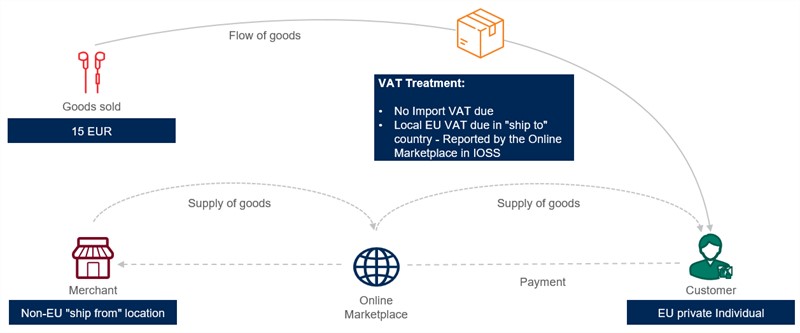

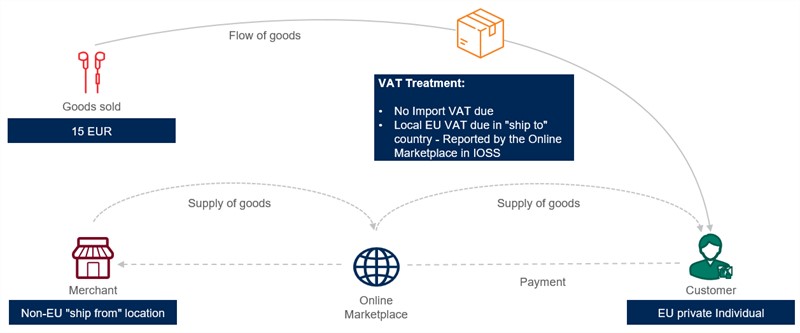

În plus, IOSS facilitează colectarea, declararea și plata TVA pentru furnizori și interfețe electronice care efectuează vânzări la distanță de bunuri importate către cumpărători din UE. Dacă se utilizează IOSS, mărfurile sunt scutite de TVA la import, furnizorul fiind obligat să plătească TVA locală pentru vânzarea către client.

Vânzătorii din afara UE sau interfețele electronice din afara UE care facilitează livrările de comerț electronic care doresc să utilizeze schema IOSS trebuie să numească un intermediar stabilit în UE. [3] Acest nou regim poate fi utilizat numai atunci când valoarea mărfurilor importate nu depășește 150 EUR și nu poate fi aplicată produselor accizabile de orice valoare. Pentru a acorda scutirea de TVA la import, numărul IOSS corespunzător trebuie comunicat autorităților vamale.

Vânzări la distanță de bunuri importate

Noile norme privind comerțul electronic prevăd o nouă definiție a mărfurilor importate transportate din teritoriile din afara UE către clienții UE. Acest nou tip de livrare se va aplica dacă sunt îndeplinite ambele următoarele condiții:

- tranzacția este considerată o aprovizionare B2C

- bunurile furnizate nu sunt nici un mijloc de transport nou, nici bunuri furnizate după asamblare sau instalare, cu sau fără o încercare, de către sau în numele furnizorului

Locul impozitării depinde dacă livrarea are loc în același stat membru de import și dacă noul regim IOSS este aplicabil tranzacției.

Dacă statul membru de import este același cu statul membru de sosire a mărfurilor, sunt posibile următoarele scenarii:

- Se aplică regimul IOSS: Vânzările la distanță de bunuri importate sunt TVA impozabile în statul membru în care se termină transportul bunurilor către client (adică statul membru de import). Importul este scutit de TVA.

- Regimul IOSS nu se aplică: locul aprovizionării ar trebui să fie determinat în conformitate cu regulile generale de vânzare, adică furnizorul va fi obligat să perceapă TVA în statul membru de destinație numai dacă acționează ca importator. Importul este supus TVA-ului de plata pentru import. Rețineți că regimul IOSS nu este obligatoriu și, dacă furnizorul nu îl aplică, se vor aplica regimurile speciale pentru colectarea TVA la import menționate mai jos.

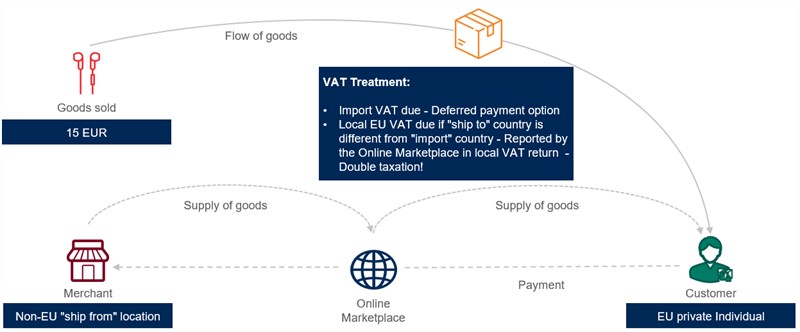

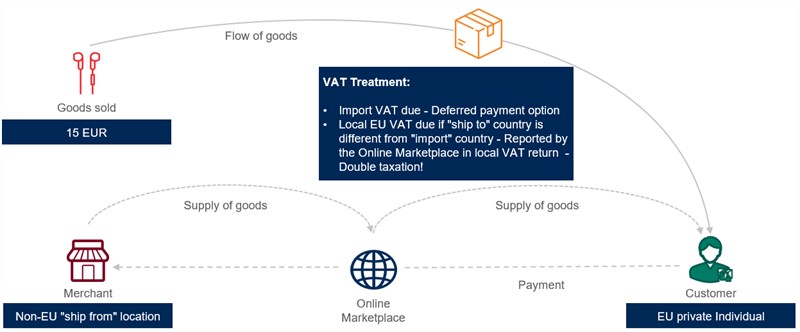

Dacă statul membru de import este diferit de statul membru de destinație al mărfurilor, sunt posibile următoarele scenarii:

- Aprovizionarea cu bunuri este considerată vânzare la distanță a bunurilor importate de valoare mică [4], iar furnizorul a optat pentru IOSS. Vânzările la distanță ale bunurilor importate sunt TVA impozabile în statul membru în care se termină transportul bunurilor către client. Importul precedent este scutit de TVA.

- Aprovizionarea cu bunuri nu este considerată vânzarea la distanță a bunurilor importate de valoare mică. Livrarea va fi supusă TVA-ului de import în statul membru de import. Acest import va fi urmat de o livrare presupusă de bunuri din fostul stat membru și impozabilă în statul membru în care se termină în cele din urmă transportul bunurilor către client. Conform restricțiilor existente de recuperare a TVA la import, în cazul în care furnizorul nu este listat ca importator, este posibil să nu poată recupera TVA la import plătită, ceea ce duce la dubla impunere.

Noi reguli de TVA ale UE pentru achizițiile de comerț electronic importate mai mici de 150 EUR cu IOSS

Noile norme UE privind TVA-ul pentru achizițiile de comerț electronic importate sub 150 EUR fără IOSS

Eliminarea scutirii legate de importurile de loturi mici

Scutirea actuală de TVA a importurilor de loturi de valoare mică (adică a căror valoare este de până la 22 EUR) va fi eliminată. Prin urmare, toate bunurile importate în UE vor face acum obiectul TVA-ului de import.

Regim special pentru TVA la import

A fost introdusa o noua schema speciala pentru declararea și plata TVA-ului de import pentru bunurile cu valoare redusă furnizate unui client din statul membru de import, unde nu sunt utilizate nici sistemul IOSS, nici mecanismul standard de colectare a TVA la importuri. Acest regim se aplică bunurilor care nu depășesc valoarea de 150 EUR și se aplică numai bunurilor care nu sunt supuse accizelor. Măsura de simplificare va permite declaranților vamali (de exemplu, operatorii poștali și curierilor) să remită TVA colectată lunar.

Interfețe electronice care facilitează comerțul electronic

O interfață electronică (IE) poate fi un site web, portal, gateway, piață, platformă, interfață de program de aplicație etc. Ar trebui înțeleasă ca un concept larg.

Termenul „facilitează” înseamnă utilizarea unei interfețe electronice pentru a permite unui client și unui furnizor care oferă servicii sau bunuri de vânzare prin intermediul interfeței electronice să intre într-un contact care are ca rezultat o furnizare de bunuri sau servicii prin intermediul acelei interfețe electronice.

IE vor avea următoarele noi roluri în scopuri de TVA în UE:

- Pot fi „considerați furnizori” pentru bunurile subiacente, ceea ce înseamnă că sunt tratați ca și cum ar cumpăra bunurile de la furnizorul legal și ar furniza bunurile în nume propriu clientului.

- Vor avea anumite obligații de evidență.

IE vor fi considerate un „furnizor considerat” dacă facilitează următoarele:

- vânzările la distanță de bunuri importate în UE cu o valoare care nu depășește 150 EUR

- livrări de bunuri către clienții din UE, indiferent de valoarea acestora, atunci când furnizorul / vânzătorul de bază nu este stabilit în UE

Cu toate acestea, acestea nu vor deveni un „furnizor considerat” în următoarele tranzacții:

- mărfuri în loturi cu o valoare mai mare de 150 EUR importate în UE, indiferent de locul în care este stabilit furnizorul / vânzătorul real

- bunuri care se află în UE în momentul vânzării, indiferent de valoarea lor, dacă furnizorul / vânzătorul de bază este stabilit în UE

Pentru a declara și plăti TVA datorată în alte state membre, IE se vor putea înregistra pentru OSS și IOSS. Atât OSS, cât și IOSS sunt deschise pentru înregistrare de la 1 aprilie 2021 și vor fi gata de utilizare de la 1 iulie 2021.

În consecință, în scopuri de TVA, o IE este tratata ca și cum ar fi furnizorul real al bunurilor și va fi responsabila pentru TVA pentru aceste vânzări. Prin urmare, se consideră că IE care facilitează vânzarea a primit și a furnizat bunurile.

În plus, IE vor trebui să țină evidența tranzacțiilor pe care le facilitează, indiferent dacă devin „furnizori considerați”. Astfel de evidențe ar trebui păstrate timp de 10 ani de la sfârșitul anului fiscal în care a avut loc tranzacția. Înregistrările trebuie puse la dispoziția statelor membre, la cerere.

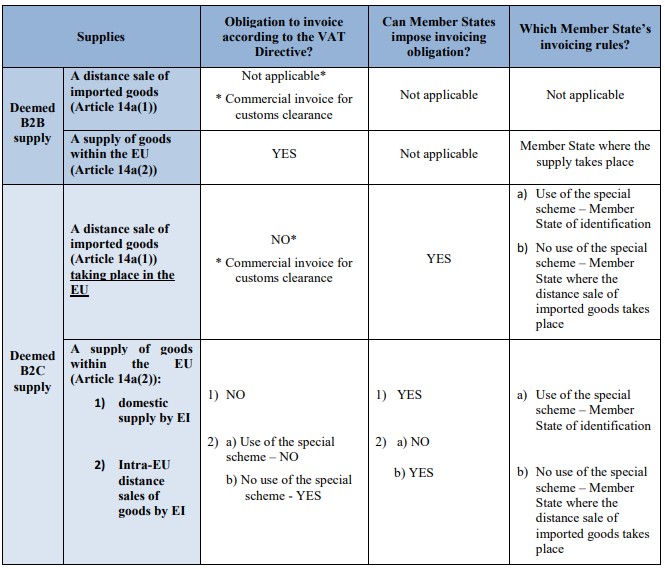

Obligațiile de facturare

Normele aplicabile până în prezent cu privire la tranzacțiile de comerț electronic înseamnă că facturile ar trebui emise în conformitate cu legislația statului membru UE în care se consideră că a avut loc tranzacția.

După 1 iulie 2021, regula respectivă se modifică în ceea ce privește companiile care aplică OSS. Aceste companii ar trebui să emită facturi de vânzare în funcție de țara lor de identificare (de exemplu, statul membru în care sunt înregistrate pentru OSS). Directiva TVA nu impune o obligație obligatorie de facturare pentru astfel de livrări către consumatorii din UE. Cu toate acestea, statele membre pot stabili cerința de a emite o factură pentru astfel de livrări în legislația lor națională.

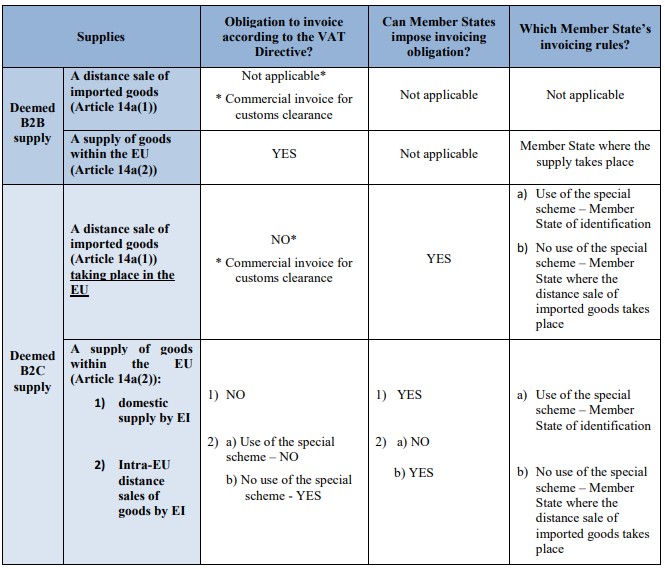

În legătură cu vânzările facilitate prin intermediul unui EI, reglementările de facturare ar putea fi mai complicate. Mai jos este un tabel care rezumă diferitele obligații de facturare: [5]

____________________

[1] Aceste praguri nu se aplică produselor accizabile.

[2] MOSS se aplică în prezent pentru servicii ESS, telecomunicații și servicii de radiodifuziune: sistem Unional și non-Uniune.

[3] Cu toate acestea, această obligație nu ar trebui să se aplice dacă entitatea din afara UE este stabilită într-o țară cu care UE a încheiat un acord privind asistența reciprocă.

[4] Începând cu 1 iulie 2021, pragul de TVA de 10 EUR sau 22 EUR va fi eliminat. Va exista un prag de 150 EUR. Importul poate continua să fie scutit de TVA pentru bunurile care nu depășesc 150 EUR, sub rezerva regimului IOSS.

[5] Luată din note explicative ale Comisiei UE cu privire la regulile privind comerțul electronic cu TVA.